2023年中国光伏电子浆料行业产业链、市场竞争格局及未来发展趋势分析预测

报告发布方:中金企信国际咨询《2024-2030年光伏电子浆料市场发展战略规划分析及投资规模前景可行性评估预测报告》

第一章 光伏电子浆料的基本概述

第二章 2018-2023年全球光伏电子浆料行业市场竞争状况分析

第三章 光伏电子浆料行业市场环境分析

第四章 2018-2023年光伏电子浆料行业发展状况分析

第五章 光伏电子浆料行业产量及进出口分析

第六章 中国光伏电子浆料行业区域细分市场调研

第七章 光伏电子浆料行业上下游产业链分析

第八章 中国光伏电子浆料行业市场竞争格局分析

第九章 光伏电子浆料重点企业竞争力分析

第十章 2023-2029年中国光伏电子浆料行业发展趋势与前景分析

第十一章 2023-2029年中国光伏电子浆料行业前景调研

第十二章 2023-2029年中国光伏电子浆料企业投资规划建议分析

(1)光伏电子浆料行业现状:光伏电子浆料是晶体硅太阳能电池的关键原材料。光伏电子浆料通过丝网印刷工艺,分别印刷在硅片的两面,烘干后经过烧结,形成晶硅太阳能电池的两端金属电极,因此光伏电子浆料的产品性能和对应的电极制备工艺,直接关系着晶硅太阳能电池的光电性能。

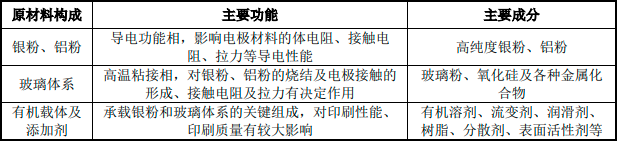

光伏电子浆料的产品性能与其原材料构成和配方息息相关,电子浆料主要成分为高纯度的银粉或铝粉、玻璃体系、有机载体及添加剂等,不同成分的具体作用如下:

在光伏电子浆料的制备过程中,除了对原材料纯度和品质要求较高以外,浆料的配方、制作工艺、量产稳定性也需要经过长期的研发攻关、持续优化,以确定适用于不同晶硅太阳能电池片的最优配方,从而达到预期的导电和应用效果。

(2)行业产业链分析:

1、上游行业现状:从上游来看,光伏浆料主要原材料为银粉、铝粉、玻璃氧化物、有机溶剂及添加剂,其中银粉和铝粉是光伏浆料产品的主要原材料。铝浆方面,铝粉在铝浆原材料成本中的占比超过50%,目前铝粉已全面实现国产化并大规模生产。

银浆方面,银粉在银浆原材料成本中的占比超过90%。晶硅太阳能电池银浆用银粉主要为超细银粉,具备较高的技术门槛。银粉的粒径大小、粒径分布、振实密度、比表面积等性能均会对银粉品质产生重大影响,进而影响晶硅太阳能电池银浆的导电性能。目前背面银浆所需的银粉已基本实现国产化,国内厂家的银粉质量在不断提升并实现量产,已成为国内市场的主要银粉供应商。正面银浆和新型晶硅太阳能电池银浆所需的银粉仍依赖进口,国外银粉研究起步较早,制备技术已经较为成熟,目前主要生产厂商为日本DOWA公司,国内对超细银粉的开发起步较晚,近几年国内银粉制备技术已经取得了重大突破,银粉正在逐步实现国产化。

2、下游行业现状:从下游来看,晶硅太阳能电池行业集中度较高,晶硅太阳能电池厂商的技术路线、工艺流程和生产设备的升级换代要求银浆和铝浆产品的配方、质量持续升级。2022年,全国电池片产量约为318GW,同比增长60.7%。其中排名前五企业产量占总产量的56.3%,产量达到5GW以上的电池片企业有17家。全球太阳能光伏市场仍处于持续快速发展过程中,光伏电子浆料市场规模将保持稳定增长。

(3)行业竞争格局分析:经过十几年的发展,光伏行业已成为我国少有的形成国际竞争优势、实现端到端自主可控、并有望率先成为高质量发展典范的战略性新兴产业,也是推动我国能源变革的重要引擎。目前我国光伏行业在制造业规模、产业化技术水平、应用市场拓展、产业体系建设等方面均位居全球前列。

在此背景下,中国的光伏浆料企业也实现了快速发展。国内光伏浆料企业在下游晶硅太阳能电池快速发展的过程中,不断优化自身工艺,提升产品品质,与下游晶硅太阳能电池片厂商形成了共同进步、协同成长的良性循环,国内光伏浆料企业凭借自身的技术优势、产能优势和服务优势,与下游晶硅太阳能电池片厂商建立了稳固的合作关系。在此过程中,国内光伏浆料产品广泛应用于下游晶硅太阳能电池片厂商的产品中,逐步建立了基于晶硅太阳能电池片应用的高品质要求,上游产品与下游应用深度契合,在产品一致性和稳定性等方面形成了较高的壁垒,占据了大部分的市场份额。

随着以儒兴股份、帝科股份、聚和材料、苏州固锝、天盛股份为代表的国内电子浆料企业通过持续研发和技术进步,国产浆料质量和性能的快速提升,目前光伏背面银浆和铝浆已全面实现国产化,正面银浆的国产化率也上升至2021年的61%以上。未来伴随着全球光伏行业的快速发展带来的巨大市场空间,中国光伏浆料企业凭借在生产工艺、产能规模、产品品质、客户服务等方面的综合优势,将成为最直接的受益者。

(4)行业发展机遇分析:

在建立人类命运共同体、共同应对全球气候变化大背景下,目前全球已有超过120个国家及地区提出“碳中和”目标。随着“碳中和”目标的提出,全球各主要经济体相应推出了可再生能源领域发展规划,可再生能源成为各国重要的能源结构改革方向。光伏发电以其清洁、安全、易获取等显著优势,已成为全球可再生能源开发与利用的重要构成部分。2020年12月12日,我国主要领导人在联合国气候雄心峰会上发表题为《继往开来,开启全球应对气候变化新征程》的重要讲话,并宣布到2030年,我国单位国内生产总值二氧化碳排放将比2005年降低65%以上,非化石能源占一次能源消费比重将达到25%左右,风电、太阳能发电总装机容量将达到1,200GW以上。国家政策的大力支持将给光伏行业带来持续增长的动力。

光伏行业的蓬勃发展带动太阳能电池行业发展驶入了快车道。根据中金企信统计数据,2022年全国电池片产量约为318GW,同比增长60.7%,预计2023年全国电池片产量将超过477GW。光伏浆料对晶硅太阳能电池的性能具有重大影响,直接决定电池的光电转换效率及稳定性,进而影响电池的各项性能指标,所以光伏浆料是晶硅太阳能电池的核心原材料,而晶硅太阳能电池是光伏发电系统的核心部件。在此情况下,光伏行业的快速发展将为光伏浆料的生产企业带来良好的发展机遇。

(5)光伏电子浆料行业趋势:

1)光伏电子浆料市场规模稳中有升:光伏电子浆料的市场规模与下游晶硅太阳能电池片的产量、浆料单位耗量和技术路线息息相关,受益于硅片尺寸增大、电池转换效率快速提高以及印刷技术的进步,光伏电子浆料市场规模保持稳中有升。根据中国光伏行业协会(CPIA)统计,在2021年全球电池片产量223.9GW、对应37%同比增幅的带动下,2021年全球银浆总耗量同比去年增长16.3%,达3,478吨,市场规模增长较大。凭借明显高于全球的产量增幅,我国太阳能电池银浆总耗量为3,074吨,同比增加24.6%,增速高于全球。

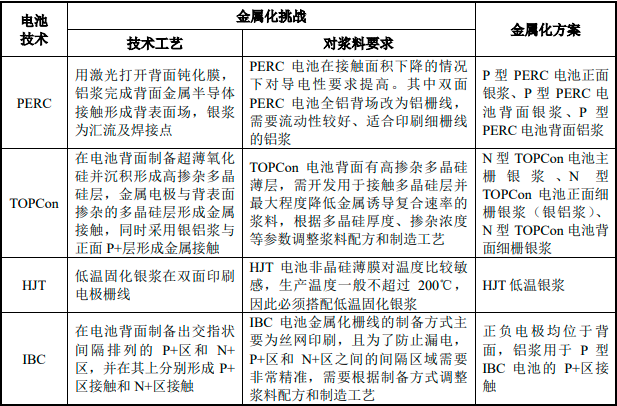

2)电池技术迭代推动光伏电子浆料差异化发展:晶硅太阳能电池片技术种类繁多、革新迅速,具备技术密集性特征,对光伏电子浆料生产企业的技术研发能力和前瞻性要求较高。晶硅太阳能电池技术的更新和迭代主要目的为降低光学损失和电学损失,不同的晶硅太阳能电池表面用于收集和传输电流的电极制备原理和方式不同,即金属化方案有所不同。金属化方案主要包括电子浆料的配方、制备和印刷工艺,方案调整会直接影响电子浆料与电池片厂商生产工艺的适配性及电池片的光电转换效率。

不同晶硅太阳能电池金属化方案不同,对光伏电子浆料的需求存在较大差异。电池技术的迭代演变需要浆料产品差异化供给,研发水平较高、创新能力较强的光伏电子浆料企业将具有更显著的竞争优势,从而取得更广阔的发展契机。

3)光伏电子浆料市场国产化替代加速:

银浆和铝浆是提升晶硅太阳能电池转换效率的关键材料之一,属于典型的技术密集型产业,进入门槛较高。制备工艺方面,随着我国光伏行业近年来的迅猛发展,晶硅太阳能电池产能逐步向中国转移,光伏电子浆料需求量激增,国产化进程也同步加速。国内浆料企业与电池企业紧密合作,国产浆料技术含量、产品性能和稳定性持续提升,逐步能够满足下游客户的需求,被下游客户所认可,浆料市场被国际厂商把持的格局已被国内浆料企业打破。

原材料方面,背面银浆所需的原材料银粉和铝浆所需的原材料铝粉已全面实现国产化并大规模生产,正面银浆和新型晶硅太阳能电池银浆所需的银粉正在逐步实现国产化。国外银粉研究起步较早,其中日本DOWA是全球最大的晶硅太阳能电池银浆用银粉供应商,国内厂商生产的银粉产品在品质上与国外仍存在一些差距。使用国产银粉需要浆料企业开发优异的玻璃粉和有机载体,以提升银浆印刷能力、欧姆接触性能和烧结性能,因此对银浆企业有较高技术要求。近几年伴随着浆料市场国产化进程的加速,国内银粉制备技术也已经取得了重大突破,银粉正逐步实现国产化。

根据中国光伏行业协会(CPIA)发布的《2021-2022年中国光伏产业年度报告》,PERC电池浆料方面,目前背面银浆和铝浆已全面实现国产化,国产正面银浆的市场市占率也从2020年的50%进一步上升至2021年的61%以上;新型电池浆料方面,目前国内领先的浆料企业大都已具备N型TOPCon电池金属化浆料解决方案,相关产品均已得到验证,随着新型电池未来生产成本的降低及良率的提升,国产新型电池浆料市场占有率将进一步提升。